邊隻股就唔開冧巴住, 喺blog都提及過唔少

今日都係一個示範, 點樣set 問題, 點樣搵答案

有位網友問:「見到佢近幾年嘅equity為負數,借貸佔總資產7-8成,咁請問有冇問題」

我地set 返幾條問題去搵答案

Q1: 近幾年equity 係咪負數?

Q2: 借貸佔總資產幾多?

Q3: 點解會負數? 負債大過資產? 就=破產?

Q4: 還款能力有無問題?

***************************************************************

Q1: 近幾年equity 真係負數?

紅框: Shareholder's Equity 由2018年開始, 每年負數

***************************************************************

Q2: 借貸佔總資產幾多?

最新日期, 2021年12月31日

Long term Debt 總額 US$4,161,422 (Thousands)

Total Assets US$5,506,703

當中 Cash US$1,421,449

借款=帳面總資產 ~75%

借款=帳面現金 ~2.92倍

的確, 如果睇表面個數, 會有負債太多兼且還唔起錢嘅感覺

而且 股東權益係負數, 定義上係資不抵債

***************************************************************

Q3: 點解會負數?

過去多次提及除左要睇 利潤表, 資產負債表

亦要留意現金流量表,

今日再同大家講多張報表:

- CONSOLIDATED STATEMENTS OF SHAREHOLDERS’ EQUITY

- Consolidated Statement of Changes in Equity

- 綜合權益變動表

上面三個名其實一樣, 中英文譯法可能各有不同, 少少差異

咁依張表其實係講咩嘅呢? 睇返個名, 就係股東嗰份錢, 多左定少左

會計學上有條恒等式: 資產=負債+股東出嗰份錢

公司做生意賺$777 ,資產會多$777

而公式嘅另一邊, 就係"股東出嗰份錢" 多$777

無理由公司賺嘅錢要分比債主呱? 所以"股東出嗰份錢" 就會多$777

依份係屬於股東嘅

如果公司決定派發股息$689

資產(現金)會減少$689 , 負債就緊係唔會受影響, 同時"股東出嗰份錢"減$689

"綜合權益變動表" 就係列出 加$777 減$689

唔緊要, 拎張圖比大家睇

上圖係該公司由2018年尾(2019年頭) 到2019年尾, 再到2020年尾

紅框, 係當年嘅 Net Income (Profit)

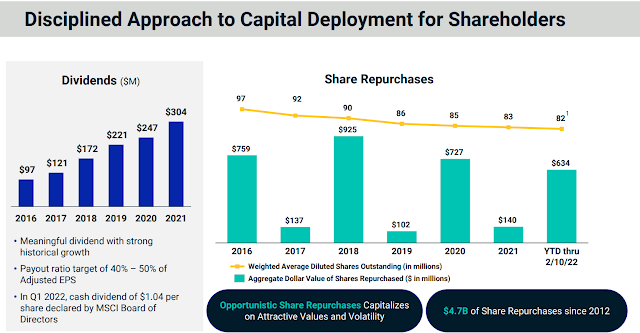

橙框, 係當年用左幾多錢去回購股票

回購: 類似派息, 但唔係直接派錢比股東, 而係公司喺公開市場上購買自己股票

股票數目減少, 假設盈利不變, 每股盈利(EPS) 就會上升

當然, 其他數據都係, 每股資產/ 每股現金流...etc...亦會上升

依間公司嘅 "Weighted average shares outstanding-Basic" (in thousands)

2017年 90,336

2018年 87,179

2019年 84,644

2020年 83,716

2021年 82,508

股數持續下降

每年公司回購嘅金額, 就會喺"Consolidated Statement of Changes in Equity" 顯示

增加嘅金額係 Net Income, 扣走嘅金額係回購股票

例如, 依間公司:

喺2018年, Net Income $507,885 ; 回購 $949,888; 派股息 $172,273

喺2020年, Net Income $601,822 ; 回購 $727,343; 派股息 $247,452

若果, 往年積落嘅 Net Income(Retained Earning), 唔夠未來嘅回購 & 派息去扣

個"股東權益" 就會有機會變成負數

依個係'會計'上嘅入數方式導致顯示為負數

Q3: 點解會負數?

A3: 因為公司持續地回購自己股票 加上派發股息, 金額大過累積嘅Net Income(Retained Earning)

***************************************************************

Q4: 還款能力有無問題? 負債大過資產? =破產?

重溫:

借款=帳面總資產 ~75%

借款=帳面現金 ~2.92倍

大家申請按揭, 銀行會睇申請人嘅月薪

申請私人貸款, 都係會睇月薪, 甚少會睇背後會睇幾多資產

因為清算資產去還債, 係最後手段 (恆大地產都未賣產啦)

公司亦都差唔多, 資產要睇, 會睇

但更重要係睇間公司每年搵幾多錢

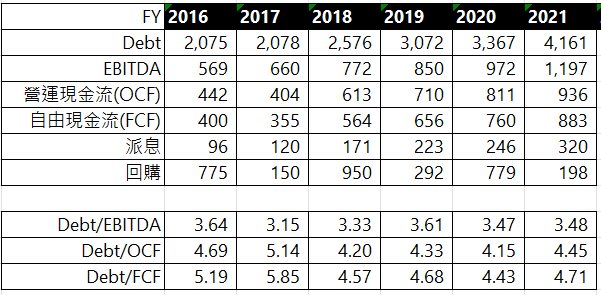

市場上, & 信貸評級機構 一般會睇 Debt / EBITDA

喺依個Blog就緊係會睇"現金流"

睇睇數據先:

Debt /EBITDA 大約維持喺3.x 嘅水平, 現時標普評級 BB+

rating 嚟講就唔算靚仔, 咁3.x 倍可以點解讀?

大約係賺三年幾錢, 唔派息, 唔回購, 就夠還得晒錢, 距離破產仍有段距離

如果睇 經營現金流 &自由現金流, 大約要四年幾就可以還清

一般破產前, 首先會係比唔起債券利息.

依間公司全部嘅Debt 都係債券, 而最近一年嘅利息支出為 $159. 對比EBITDA $1,197 絕對綽綽有餘

望完一啲簡單比率, 亦要望埋,

究竟佢幾時要還錢先? (上圖左下角)

提提大家, 佢最近一年嘅EBITDA $1,197 ;OCF $936 ; FCF $883

最近要還錢日期係幾時?

2029年, 七年後, 還$1,000

2030年, $900

2031年, 條數大少少 $1,600

2033年, $700

就咁睇, 最快還錢都係7年後嘅事, 假設往後收入無增長, 到時唔派息唔回購都應該可以輕鬆找數

Q4: 還款能力有無問題? 負債大過資產? 就=破產?

A4: 唔係. 除左睇資產, 亦要睇每年搵到幾多錢, 再睇埋要幾時先還錢

今次嘅例子, 上述各項都唔不大問題

***************************************************************

依間係咩公司?

答案:

MSCI INC. MSCI 估值 (2022 Mar)

五力分析Porter five forces - (NYSE: MSCI) MSCI Inc. 明晟

睇好ESG 真係要買ESG ETF? 有無其他選項? (上)

睇好ESG 真係要買ESG ETF? 有無其他選項? (下)

***********************************************************************************************

🔴🔴🔴Patreon支持: 港股美股英股估值

1月份有 2022年嘅部署建議

1月份有 2022年嘅部署建議

🟡🟡🟡YouTube Channel

🟠🟠🟠Blog: 業績分析, 會計技巧

🟦🟦🟦Facebook Page

🟩🟩🟩若果寫嘅野幫到你, 請我飲咖啡? PayMe!

***********************************************************************************************

[問問題] 點解依間公司現金流負數?

操盤之藝術

揀股之藝術

2021年投資回報, 讀者Q&A

睇左佢地未? 未睇就話學投資?

睇年報點入手, 好無方向, 睇咩好?

謝謝您的教學!以前剛剛認識美股時經常比佢表面既資不抵債嚇親,但之後發現好多都係回購因素影響,例如 Home Depot (HD) ,因為港股係冇咁present, 所以之前就唔知道要點睇。

回覆刪除